Um setor de destaque na economia nacional

O setor de material de construção no Brasil vem atravessando, há algum tempo, um processo de modificação e amadurecimento.

Até a década de 80, prevaleciam as pequenas lojas de bairro e algumas grandes lojas que se diferenciavam por oferecer maior quantidade de produtos e marcas. Praticamente inexistiam as lojas especializadas em algum segmento específico, salvo raras exceções ligadas às instalações elétricas e hidráulicas. As demais categorias conviviam no piso de loja e disputavam a atenção dos clientes com todas as outras e o balcão era ainda peça fundamental que separava clientes de funcionários.

O final da década de 90 e o começo dos anos 2000 foram marcados pela chegada de redes internacionais de material de construção, com seus formatos de Home Center, longos corredores e gôndolas. A primeira delas foi a francesa Castorama, que com dificuldades de adaptação à estrutura tributária brasileira acabaria, anos depois, por abandonar o país. Desta forma chegaram, principalmente, Leroy Merlin e o Grupo Saint Gobain, que adquiriu a paulista Telhanorte e bem mais tarde a gaúcha Tumeleiro. A C&C, empresa nacional, também começa a se fortalecer nesta época adquirindo a antiga rede Uemura e iniciando seu processo de expansão.

No mesmo período, muito embora já existissem de forma mais tímida anteriormente, consolidaram-se as redes associativas e centrais de negócios no segmento de lojas, bem como começaram a despontar alguns pontos de venda especializados. A rede de franquias da Portobelo Shop, especializada em revestimentos cerâmicos, por exemplo, iniciou suas operações em 1999. Outras lojas de outros segmentos, como tintas e metais, também começaram a despontar e a se fortalecer a partir desta época.

O mercado de material de construção, segundo dados da ANAMACO – Associação Nacional dos Comerciantes de Material de Construção e Fundação Getúlio Vargas – foi de R$ 202 bilhões em 2021, representando um crescimento da ordem de 4,4% de aumento real em relação a 2020.

Segundo o Ranking SBVC 2021, as 5 maiores redes varejistas de material de construção faturaram R$ 15,7 bilhões, o que reforça a baixa concentração deste mercado, ou seja, menos de 8% é o faturamento das 5 maiores empresas. Se compararmos com o segmento de Super e Hipermercados, por exemplo, esta participação está na casa dos 35%.

Um varejo diversificado

Hoje o setor de materiais de construção oferece diversos formatos de lojas sendo possível encontrar: Home-Centers, sejam pertencentes a redes ou não; lojas de bairro, independentes ou de redes, sendo algumas delas até mesmo vinculadas a grandes marcas, tais como Telhanorte Já e Leroy Merlin Express; e ainda as lojas especializadas em diversos segmentos, tais como tintas e revestimentos.

Enquanto a maioria das lojas de bairro tende a oferecer um sortimento amplo de produtos, existe uma parcela, principalmente em localizações mais periféricas ou em cidades menores, que focam mais na venda de produtos básicos.

A realidade é que este varejo é dominado majoritariamente pelas lojas médias e, principalmente, pequenas. Segundo o SmartLeads® da Cognatis, com base nos dados do Cadastro Nacional de Pessoas Jurídicas, apenas 0,1% das lojas são de grande porte. De um total de 330 mil pontos de vendas caracterizados como venda de material de construção, apenas 351 são considerados de grande porte. Esta participação das grandes lojas se mantém praticamente inalterada em todas as regiões brasileiras, sejam as grandes lojas pertencentes a redes de varejo ou lojas únicas.

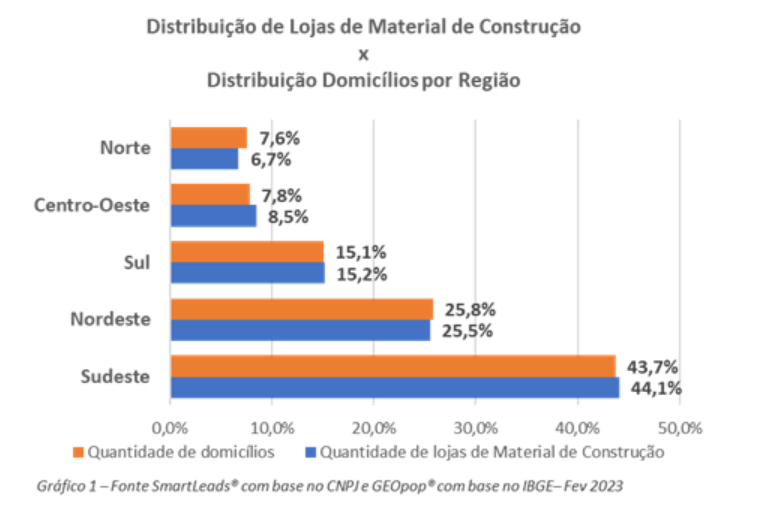

Quando se observa a distribuição das lojas de material de construção ao longo do território brasileiro é possível identificar que esta segue de forma muito similar a distribuição do número de domicílios em cada região.

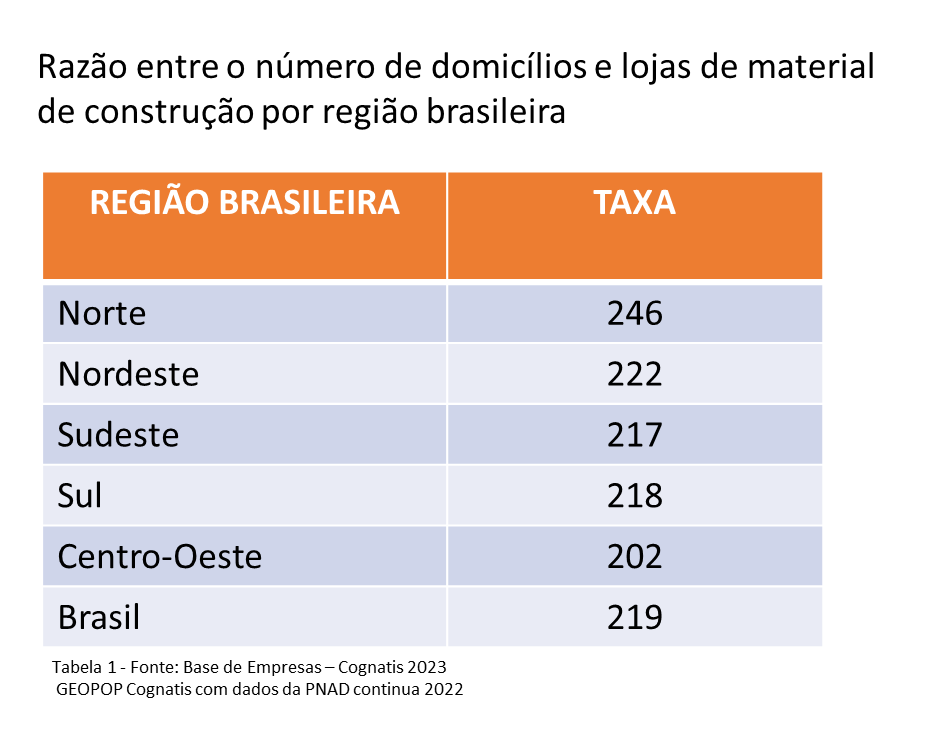

Considerando-se a taxa referente ao número de lojas de material de construção dividido pelo número de domicílios, chega-se a razão, para o Brasil, de 1 loja atendendo a 219 domicílios, com variações entre as regiões, conforme a tabela 1 abaixo.

A estruturação do mercado

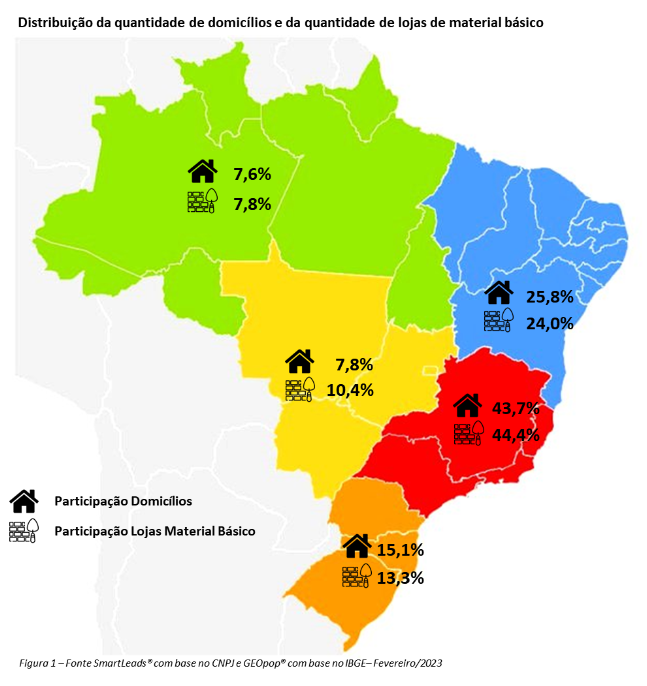

Observando a distribuição dos domicílios pelo país, constata-se que quando se trata da venda de materiais mais básicos, tais como areia, pedra, tijolos, existe uma certa equivalência para participação, conforme atesta a Figura 1.

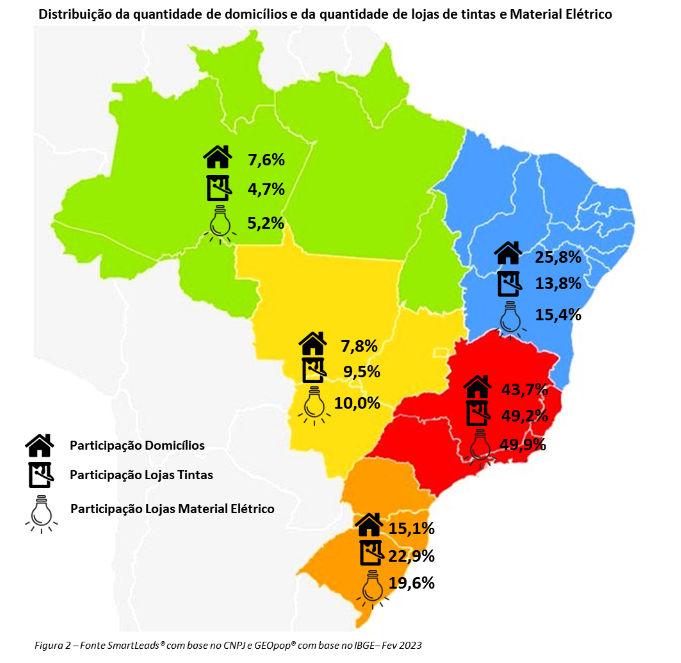

Se a análise for feita sob a ótica de produtos de maior valor agregado, tais como tintas e material elétrico, esta relação muda bastante e aponta para maior concentração em regiões de maior poder aquisitivo, conforme se verifica na Figura 2.

As vendas da indústria

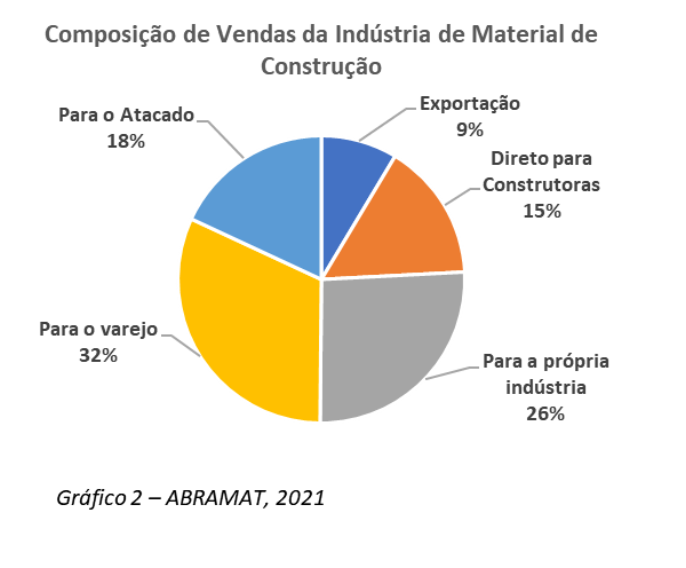

É importante citar uma característica fundamental do mercado de material de construção. A indústria abastece o mercado, em linhas gerais, de duas formas distintas:

- Diretamente às construtoras que edificam residências, indústrias, shopping centers, etc.

- Aos varejistas, sendo que aos de maior porte atende diretamente e o restante, em geral, através de distribuidores e atacadistas.

Segundo a ABRAMAT – Associação Brasileira dos Fabricantes de Material de Construção – a distribuição das vendas do setor acontece conforme o gráfico abaixo:

O varejo e, indiretamente o atacado, acabam abastecendo as novas construções unifamiliares, pequenas construções de serviço e comércio e, principalmente as reformas. Estas últimas, por sua vez, são profundamente influenciadas pela quantidade de novas unidades habitacionais disponibilizadas ao mercado, uma vez que boa parte das pessoas que ocuparão as novas moradias, deixam outras que, muito provavelmente, terão que ser readaptadas.

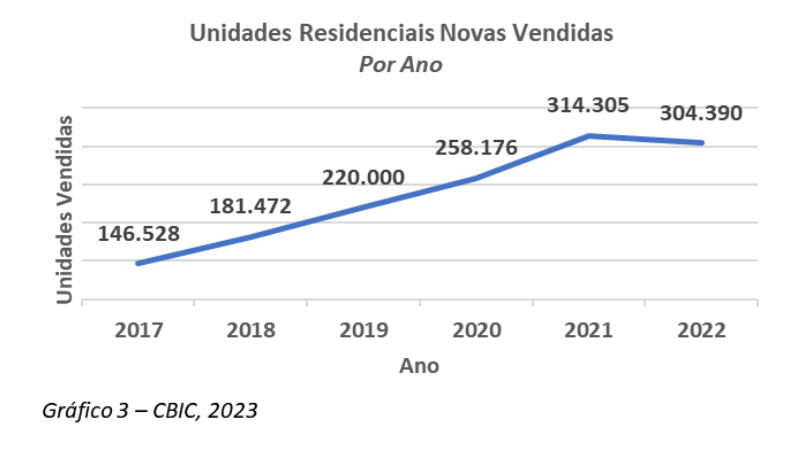

Segundo a CBIC – Câmara Brasileira da Indústria da Construção — no Brasil, em 2022 foram vendidas mais de 330 mil novas unidades habitacionais, conforme o Gráfico 3. Isso dá uma noção de que a demanda por materiais de construção vem se mostrando crescente ao longo dos últimos anos, apesar do ligeiro arrefecimento em 2022.

Um mercado ao mesmo tempo pujante e sensível

Várias informações citadas anteriormente mostram o quão dinâmico e grandioso é o mercado de material de construção, envolvendo um exército de trabalhadores, milhares de pontos de venda e de produtos ofertados e cifras vultosas. Segundo a ABRAMAT, em 2021, a indústria do setor contribuiu com 5,9% do total do PIB brasileiro.

Alguns aspectos econômicos tais como juros crescentes, inclusive para o mercado imobiliário, a forte inflação no setor (9,4% acumulada em 12 meses em janeiro/23), a estagnação na renda média, mas por outro lado novos incentivos para os programas Minha Casa Minha Vida, com aumento de subsídios e dispensa de entrada na compra de imóveis, deixam o ano de 2023 ainda envolto em incertezas quanto ao desempenho do setor, tendendo a uma estabilização em relação a 2022.

O segmento de material de construção é acompanhado através dos muitos indicadores e dados, pois é uma atividade econômica extremamente importante para as finanças públicas, por exemplo, sendo um dos maiores empregadores de mão de obra. Além disso, é extremamente sensível às oscilações de humor do mercado financeiro, já que depende fortemente de crédito.

Isso resulta na necessidade de se cercar cada vez mais com dados que subsidiem a tomada de decisões de tudo o que se relaciona com este setor, seja a abertura de novas unidades produtivas ou de pontos de venda, seja no lançamento de novos materiais ou serviços ou mesmo produtos imobiliários.

A Cognatis, além de sua expertise e conhecimento de mercado, reúne um enorme banco de dados, bem como oferece ferramentas para diversas necessidades das empresas, tais como: expansão do varejo, apoio à estratégia da força de vendas da indústria, ou mesmo identificação de áreas com padrões definidos que possam delimitar o lançamento de projetos imobiliários residenciais ou comerciais. Este acervo pode, certamente, auxiliar a sua empresa, tornando muito mais seguro e confiável o processo de busca da melhor decisão a ser tomada.