Usar a Internet, seja pessoal ou profissionalmente, é algo tão trivial que acabamos não nos dando conta de toda a infraestrutura que possibilita trazer e levar informação até nós. Para os consumidores finais e para boa parte das empresas, o contato com os provedores destes serviços acontece apenas na compra de um novo pacote de dados ou na renovação de algum já existente.

Entretanto, o mercado de transmissão de dados é extenso e tem se modificado acentuadamente nos últimos anos. Desde 2013 a ANATEL – Agência Nacional de Telecomunicações autorizou a entrada em funcionamento das chamadas Operadora Competitivas no SCM – Serviço de Comunicação Multimídia, retirando o domínio exercido até então pelas grandes operadoras de telefonia que também atendiam o segmento de Internet, móvel ou fixo. O mercado das ISP – Internet Solution Providers é formada pelas chamadas empresas de grande porte (Claro, Vivo, Oi, TIM e Sky) e por estas ditas competitivas.

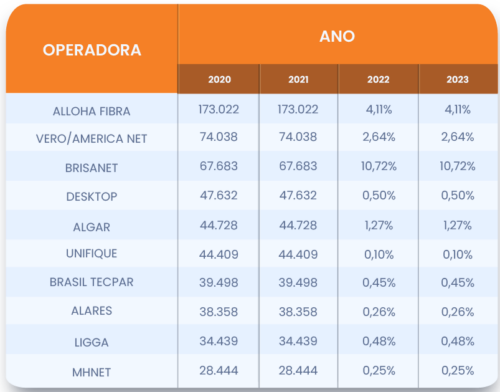

O gráfico 1 mostra a evolução da participação destes dois grupos na oferta de banda larga no país, quando a Pandemia acentuou a participação das empresas menores.

Participação No Mercado De Banda Larga

Gráfico 1 – Fonte Teleco ANATEL, 2024

O mercado recente também presenciou uma série de movimentos corporativos de fusão e aquisição. O mais significativo foi a fusão entre Vero e Americanet. Anunciada em julho de 2022 e que consolidou a empresa como a quinta maior provedora de Internet no Brasil com 1,4 milhões de acessos fixos. Da mesma forma, a Brasil TecPar adquiriu a Blink, passando para 600 mil clientes e a Alares comprou a paulista Webby atingindo 627 mil conexões. A Unifique viria a incorporar a catarinense Vex para chegar a 740 mil acessos.

Segundo o Cetic.br – Centro Regional de Estudos para o Desenvolvimento da Sociedade da Informação da UNESCO, o número de ISP´s (internet service provider) no Brasil era de 11.630 empresas em 2022, tendo, porém, atingindo 12.826 em 2020. No mesmo período, o número de conexões fixas passou de 36,3 milhões para 45,4 milhões, apontando para uma consolidação gradual do mercado, mesmo que ainda bastante diluído. Esta diluição pode ser atestada ainda com dados da ANATEL, que dão conta que em 2023, 93,3% das ISP’s proviam menos de 5 mil conexões cada uma.

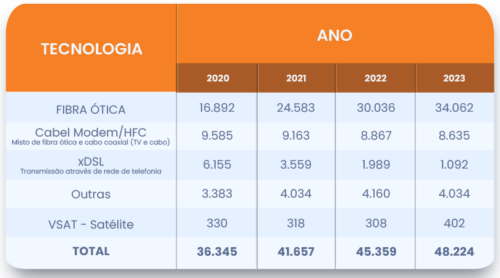

O ranking das Operadoras Competitivas reforça o grau de diluição do mercado entre elas, conforme a Tabela 1 com o ranking das Top 10.

Market Share Operadoras Competitivas

Tabela 1 – Fonte Teleco ANATEL

A intensa competição vem, inclusive, modificando os pacotes de oferta de dados e velocidade de conexão. Uma vez que as empresas de menor porte, a título de se tornarem mais competitivas, começaram a oferecer acesso a canais de streaming gratuitamente, por meio de parcerias com estas plataformas.

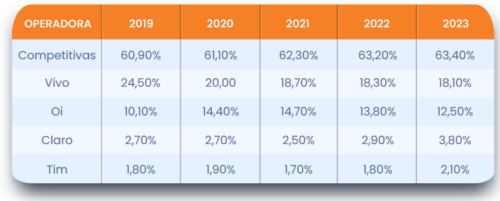

Ao observar o tipo de tecnologia que ampara o fornecimento de banda larga fixa é possível constatar o forte crescimento da Fibra Ótica como demonstra a Tabela 2. Em 4 anos, entre 2020 e 2023, o crescimento mais do que dobrou.

Tipo De Tecnologia Utilizada

Tabela 2 – Fonte Teleco / ANATEL

Quando o olhar se foca apenas na oferta de Fibra Ótica, fica flagrante a importância das Operadoras Competitivas. Ao longo dos últimos anos, conforme mostra a Tabela 3, uma vez que estas dominam crescentemente a oferta deste tipo de acesso.

Share De Mercado Para Fibra Ótica

Tabela 3 – Fonte Teleco ANATEL

Inegavelmente, operar neste mercado exige algumas competências e dados que a Cognatis possui e vem acumulando ao longo de sua existência. Seja por atender tanto Operadoras de grande porte, como Operadoras Competitivas, e o que pode ser oferecido, além de outras customizações específicas e outros dados são:

- As áreas de cobertura das operadoras;

- O monitoramento por tipo de conexão, 4G e 5G;

- A capilaridade, ou seja, a localização das lojas de telefonia;

- As concentrações de moradores e trabalhadores;

- A localização de empresas por tipo, porte e área de atuação para a alimentação de plataformas de CRM.

Além disso, a Cognatis pode desenvolver estudos voltados à expansão de atuação deste tipo de comunicação.

Adicionalmente é possível identificar microcoberturas de empresas competitivas que podem ser, eventualmente, alvos de aquisições ou fusões.

Como pudemos verificar, este mercado irá crescer fortemente nos próximos anos. Assim como passar por um processo de consolidação, com o enxugamento do número de players menores e a formatação de empresas intermediárias. Além da questão tecnológica em si e da própria gestão do negócio, o sucesso dependerá, em boa parte, das definições de diretrizes de crescimento seguras apoiadas em um sem-número de dados.

Procure a Cognatis e saiba como ela pode auxiliar a sua empresa a conhecer detalhadamente o mercado real e efetivo, neste processo de expansão.

Fale conosco.